Порядок совершения таможенных операций при перемещении товаров через таможенную границу Таможенного союза

Ввоз (вывоз) товаров на (с) таможенную территорию Таможенного союза

При ввозе товаров на таможенную территорию Таможенного союза предусмотрено последовательное совершение таможенных операций, связанных с прибытием товаров на таможенную территорию Таможенного союза и перемещением в соответствии с таможенной процедурой транзита до таможенного органа, в котором будет осуществляться их таможенное декларирование в соответствии с выбранной декларантом таможенной процедурой.

При вывозе товары декларируются в соответствии с таможенной процедурой, предусматривающей их вывоз, а в месте их убытия за пределы таможенной территории Таможенного союза совершаются таможенные операции, связанные с убытием.

Иностранные товары, ввезенные в любое из государств – членов Таможенного союза и помещенные в нем под таможенную процедуру выпуска для внутреннего потребления, предусматривающую получение товарами статуса «товаров Таможенного союза», получают право свободно обращаться на всей таможенной территории Таможенного союза.

Прибытие и убытие товаров, временное хранение и таможенный транзит товаров

Таможенным законодательством Таможенного союза установлена обязанность предоставления таможенному органу предварительной информации о товарах, ввозимых на таможенную территорию Таможенного союза автомобильным транспортом.

После совершения всех установленных таможенным законодательством Таможенного союза операций с товарами в месте прибытия, такие товары могут помещаться под таможенную процедуру таможенного транзита для их доставки в таможенный орган назначения.

Декларант таможенной процедуры таможенного транзита подает в таможенный орган отправления транзитную декларацию и иные имеющиеся у него документы.

В качестве транзитной декларации могут быть представлены следующие документы:

– заполненные листы транзитной декларации по установленной форме;

– заполненная в установленном порядке книжка МДП;

– заполненный в установленном порядке корнет АТА;

– транспортные (перевозочные), коммерческие и (или) иные документы.

В этом случае основу транзитной декларации составляет транспортный (перевозочный) документ, а остальные документы являются ее неотъемлемой частью.

Подача транзитной декларации таможенному органу отправления должна сопровождаться представлением ее электронной копии.

Если товары перемещаются автомобильным или железнодорожным транспортом и предварительная информация о товарах в объеме сведений, подлежащих указанию в транзитной декларации, уже направлялась в таможенный орган отправления, представление электронной копии транзитной декларации не требуется.

При осуществлении выпуска товаров в соответствии с таможенной процедурой таможенного транзита устанавливается срок таможенного транзита, место доставки товаров, а в некоторых случаях маршрут перевозки.

После прибытия в установленное место доставки (зону таможенного контроля) для завершения таможенной процедуры таможенного транзита перевозчик представляет в таможенный орган назначения транзитную декларацию в течение одного часа с момента прибытия. После представления документов должностное лицо таможенного органа назначения в течение двух часов выдает перевозчику подтверждение о прибытии транспортного средства.

После завершения таможенной процедуры таможенного транзита перевозчику возвращается один экземпляр транспортного (перевозочного) документа с соответствующими отметками таможенного органа.

В течение трех часов после завершения таможенной процедуры таможенного транзита перевозчик или иное заинтересованное лицо обязано совершить таможенные операции, связанные с таможенным декларированием товаров в соответствии с таможенной процедурой.

В случае если в течение трех часов после завершения таможенной процедуры таможенного транзита перевозчик (или иное заинтересованное лицо) не совершил таможенные операции по таможенному декларированию товаров, то товары должны быть помещены на временное хранение.

Временное хранение товаров – хранение иностранных товаров под таможенным контролем в местах временного хранения до их выпуска таможенным органом в соответствии с заявленной таможенной процедурой.

Срок временного хранения товаров составляет 2 месяца и может быть продлен по письменному обращению лица, обладающего полномочиями в отношении товаров. Предельный срок хранения товаров не может превышать 4 месяцев.

Таможенное декларирование товаров, виды таможенной декларации

Таможенное декларирование – заявление декларантом таможенному органу сведений о товарах, об избранной таможенной процедуре и (или) иных сведений, необходимых для выпуска товаров.

Товары подлежат таможенному декларированию при помещении под таможенную процедуру либо в иных случаях, установленных в соответствии с Таможенным кодексом Таможенного союза (далее – ТК ТС).

ТК ТС предусматривает 2 формы декларирования – письменная и электронная.

Виды таможенной декларации:

1) декларация на товары;

2) транзитная декларация;

3) пассажирская таможенная декларация;

4) декларация на транспортное средство.

Формы и порядок заполнения декларации на товары определяются Решением Комиссии Таможенного союза от 20.05.2010№ 257.

Предусмотрена возможность при соблюдении определенных условий использовать транспортные (перевозочные), коммерческие и (или) иные документы в качестве декларации на товары с предоставлением упрощенной формы в виде письменного заявления или перечня товаров (Решение Комиссии Таможенногосоюза от 20.05.2010 № 263).

В отношении экспресс-грузов может подаваться упрощенная форма заявления, а в отношении других товаров стоимостью не более 1000 евро в эквиваленте – заявление в произвольной письменной форме.

Представление Перечня товаров, например, допускается в отношении товаров, предназначенных для проведения спортивных соревнований и тренировок, концертов, конкурсов, фестивалей, религиозных, культурных и иных подобных мероприятий, демонстраций на выставках, ярмарках, а также для проведения и освещения официальных и иных мероприятий в средствах массовой информации и заявляемых под таможенные процедуры временного ввоза (допуска) или временного вывоза на срок до одного года, если в отношении таких товаров предоставляется полное условное освобождение от уплаты таможенных пошлин, налогов.

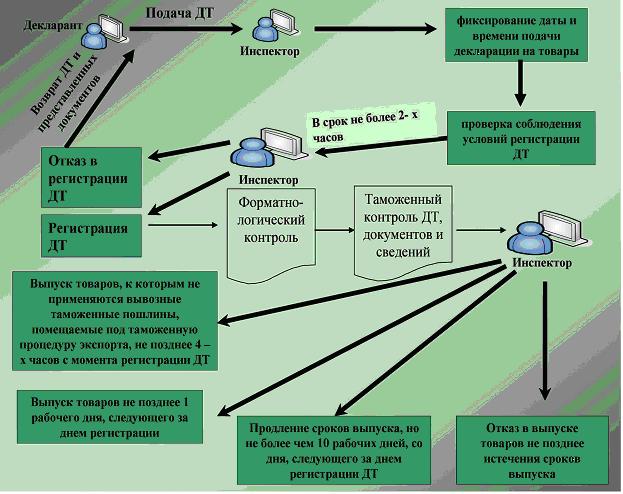

Подача и регистрация декларации на товары

Подача таможенной декларации в письменной форме должна сопровождаться представлением таможенному органу ее электронной копии, если иное не установлено ТК ТС, решением Комиссии Таможенного союза либо законодательством государств – членов Таможенного союза в случаях, предусмотренных решением Комиссии Таможенного союза.

В частности, электронная копия не требуется при подаче пассажирских таможенных деклараций, деклараций на транспортное средство, при подаче письменного заявления или перечня товаров.

Подача декларации на товары сопровождается представлением таможенному органу следующих документов, подтверждающих сведения, заявленные в таможенной декларации:

1) документов, подтверждающих совершение внешнеэкономической сделки, а в случае отсутствия внешнеэкономической сделки – иные документов, подтверждающих право владения, пользования и (или) распоряжения товарами, в т.ч. коммерческие документы;

2) транспортных (перевозочных) документов;

3) документов, подтверждающих полномочия лица, подающего таможенную декларацию.

В зависимости от видов таможенной декларации, таможенной процедуры, категорий товаров и лиц, а также сведений, заявленных в декларации на товары, наряду с вышеупомянутыми документами таможенному органу также могут представляться следующие документы:

1) документы, подтверждающие соблюдение запретов и ограничений, специальных защитных, антидемпинговых и компенсационных мер (лицензии, сертификаты и т.д.);

2) документы, подтверждающие страну происхождения товаров в случаях, предусмотренных ТК ТС (декларация о происхождении товаров, сертификат происхождения товаров);

3) документы, на основании которых был заявлен классификационный код товара по Товарной номенклатуре внешнеэкономической деятельности (техническая документация изготовителя, паспорт на машину или оборудование, фотографии, рисунки и т.д.);

4) документы, подтверждающие уплату и (или) обеспечение уплаты таможенных платежей, а при заявлении льгот также документы, подтверждающие право на льготы по уплате таможенных платежей;

5) документы, подтверждающие таможенную стоимость товаров.

Отдельные вышеупомянутые документы могут не предоставляться декларантом, когда такие документы могут быть получены таможенными органами путем обращения к информационным ресурсам государственных органов (организаций) или посредством межведомственного электронного взаимодействия.

В отношении товаров, помещаемых под таможенную процедуру экспорта и не облагаемых вывозными таможенными пошлинами, предусмотрен сокращенный перечень документов, в числе которых: инвойс, транспортные (перевозочные) документы, документы, подтверждающие соблюдение ограничений, документы, подтверждающие сведения о декларанте (таможенном представителе) и полномочия физического лица, подающего таможенную декларацию, а также платежный документ, подтверждающий уплату таможенных сборов.

Если отдельные документы, на основании которых заполнена таможенная декларация, не могут быть представлены при подаче таможенной декларации, по мотивированному обращению декларанта таможенный орган разрешает представление таких документов до выпуска товаров, а также при соблюдении определенных условий – в течение 45 дней после выпуска товаров.

При таможенном декларировании товаров представляются оригиналы документов либо их копии. Таможенный орган вправе проверить соответствие копий представленных документов их оригиналам в случаях, установленных законодательством государств – членов Таможенного союза.

Если при таможенном декларировании товаров в таможенный орган ранее представлялись документы, которые используются при таможенном декларировании, достаточно представления копий таких документов либо указания сведений о представлении ранее таможенному органу таких документов.

Таможенная декларация на товары, ввезенные на таможенную территорию Таможенного союза, подается до истечения срока временного хранения товаров, который составляет 4 месяца.

Таможенная декларация на товары, вывозимые с таможенной территории Таможенного союза, подается до их убытия с таможенной территории Таможенного союза, если иное не установлено ТК ТС.

Таможенный орган регистрирует декларации на товары в срок не более 2 часов с момента ее подачи.

Дата и время подачи декларации на товары, ее электронной копии и необходимых документов фиксируется таможенным органом в журнале.

Декларация на товары подается декларантом или таможенным представителем таможенному органу, правомочному регистрировать таможенные декларации.

При наличии оснований для отказа в регистрации декларации на товары должностное лицо оформляет лист отказа в регистрации в двух экземплярах по форме с обязательным указанием причин отказа в регистрации декларации.

Таможенный орган отказывает в регистрации декларации на товары, если:

1) таможенная декларация подана таможенному органу, не правомочному регистрировать таможенные декларации;

2) таможенная декларация подана не уполномоченным лицом;

3) в таможенной декларации не указаны необходимые сведения;

4) таможенная декларация не подписана либо не удостоверена надлежащим образом или составлена не по установленной форме;

5) в отношении декларируемых товаров не совершены действия, которые в соответствии с ТК ТС должны совершаться до подачи или одновременно с подачей таможенной декларации.

Декларант товаров

Предусмотрена возможность осуществления таможенного декларирования товаров как самим декларантом, так и таможенным представителем по его поручению.

Декларантами могут быть:

1) лицо государства – члена Таможенного союза:

• заключившее внешнеэкономическую сделку либо от имени (по поручению) которого эта сделка заключена;

• имеющее право владения, пользования и (или) распоряжения товарами – при отсутствии внешнеэкономической сделки;

2) иностранное лицо:

• физическое лицо, перемещающее товары для личного пользования;

• лицо, пользующееся таможенными льготами в соответствии с главой 45 ТК ТС;

• организация, имеющая представительство, созданное на территории государства – члена Таможенного союза в установленном порядке, при заявлении таможенных процедур временного ввоза, реэкспорта, а также таможенной процедуры выпуска для внутреннего потребления только в отношении товаров, ввозимых для собственных нужд таких представительств;

• лицо, имеющее право распоряжаться товарами не в рамках сделки, одной из сторон которой выступает лицо государства – члена Таможенного союза;

3) для заявления таможенной процедуры таможенного транзита – лица, указанные в подпунктах 1) и 2) настоящей статьи, а также:

• перевозчик, в том числе таможенный перевозчик;

• экспедитор, если он является лицом государства – члена Таможенного союза.

Внесение изменений в декларацию на товары

Предусмотрена возможность внесения изменений в декларацию на товары до выпуска и после выпуска товаров.

Ошибочное указание в декларации на товары реквизитов договоров, транспортных (перевозочных) документов, номера паспорта сделки, наименования либо кода страны отправления, назначения и иных сведений позволяет при соблюдении определенных условий внести изменения в декларацию на товары.

До выпуска сведения, заявленные в таможенной декларации, могут быть изменены или дополнены с разрешения таможенного органа по мотивированному письменному обращению декларанта при одновременном соблюдении следующих условий:

• если вносимые изменения и дополнения не влияют на принятие решения о выпуске товаров и не влекут необходимости изменять сведения, влияющие на определение размера сумм таможенных платежей, за исключением случаев корректировки таможенной стоимости товаров, и соблюдение запретов и ограничений;

• если к моменту получения обращения декларанта таможенный орган не уведомил его о месте и времени проведения таможенного досмотра и (или) не принял решения о проведении иных форм таможенного контроля в отношении товаров.

Особо оговаривается, что изменение и дополнение сведений, заявленных в зарегистрированной таможенной декларации, не может повлечь за собой заявление сведений о товарах иных, отличных по своему составу, техническому описанию, качеству, предназначению от товаров, которые были указаны в зарегистрированной таможенной декларации.

Порядок внесения изменений и (или) дополнений в сведения,

указанные в декларации на товары, установлен Решением Коллегии Таможенного союза

от 10.12.2013 No 289 "О внесении изменений и (или) дополнений в сведения,

указанные в декларации на товары, и признании утратившими силу некоторых Решений

Комиссии Таможенного союза и Коллегии Европейской экономической комиссии".

Выпуск товаров

Выпуск товаров должен быть завершен таможенным органом не позднее одного рабочего дня, следующего за днем регистрации таможенной декларации.

В отношении товаров, к которым не применяются вывозные таможенные пошлины, помещаемых под таможенную процедуру экспорта, и товаров, помещаемых под таможенную процедуру временного вывоза, перечень которых определяется Комиссией Таможенного союза, срок выпуска сокращен до четырех часов с момента регистрации декларации на товары.

Основаниями для выпуска являются:

1) таможенному органу представлены лицензии, сертификаты, разрешения и (или) иные документы, необходимые для выпуска товаров в соответствии с ТК ТС и (или) иными международными договорами государств – членов Таможенного союза, за исключением случаев, когда в соответствии с законодательством государств – членов Таможенного союза указанные документы могут быть представлены после выпуска товаров;

2) лицами соблюдены необходимые требования и условия для помещения товаров под избранную таможенную процедуру в соответствии с ТК ТС, а при установлении таможенных процедур в соответствии с:

• пунктом 2 статьи 202 ТК ТС – международными договорами государств – членов Таможенного союза;

• пунктом 3 статьи 202 ТК ТС – законодательством государств – членов Таможенного союза;

3) в отношении товаров уплачены таможенные пошлины, налоги либо предоставлено обеспечение их уплаты в соответствии с ТК ТС.

Выпуск товаров производится должностным лицом таможенного органа путем проставления отметок в декларации на товары (штампа «Выпуск разрешен»).

При несоблюдении условий выпуска товаров таможенный орган не позднее дня истечения срока выпуска товаров отказывает в выпуске товаров.

Таможенный орган оформляет отказ в выпуске в порядке, определенном вышеуказанным решением Комиссии Таможенного союза от 20.05.2010 № 262.

Порядок совершения таможенных операций при декларировании товаров электронной форме

1. Формирование и направление в таможенные органы (подача) в электронной форме декларации на товары и документов, на основании которых она заполнена:

• с использованием специализированных программных средств, сертифицированных в установленном порядке;

• посредством портала электронного декларирования ФТС России (edata.customs.ru/ed);

• воспользовавшись услугами таможенных представителей.

2. В процессе проведения форматного контроля (ФК) в декларации на товары могут быть выявлены ошибки по формату и структуре. В этом случае она возвращается лицу, ее подавшему, для исправления указанных ошибок.

3. В таможенном органе декларирования при соблюдении установленных статьей 190 ТК ТС условий регистрации декларации на товары присваивается регистрационный номер. В ином случае формируется лист отказа в регистрации.

4. В процессе проверки соблюдения условий выпуска товаров таможенным органом могут быть приняты решения о применении отдельных форм таможенного контроля, в том числе запрос дополнительных документов и сведений, проведение таможенного досмотра или осмотра.

Взаимодействие лица, подавшего декларацию на товары, с таможенным органом декларирования осуществляется в электронной форме посредством авторизованных сообщений, подписанных электронными подписями.

5. По результатам таможенного контроля товар выпускается либо оформляется отказ в выпуске. В отдельных случаях товар может быть выпущен условно.

Внимание!

В соответствии со статьей 322 Федерального закона от 27.11.2010 No 311-ФЗ

«О таможенном регулировании в Российской Федерации»

таможенное декларирование по выбору декларанта производится в письменной или

электронной форме с использованием таможенной

декларации до 1 января 2014 года. Случаи декларирования товаров в письменной

форме определены Постановлением Правительства РФ от

13 декабря 2013 г. No 1154 "О перечне товаров, таможенных процедур, а также

случаях, при которых таможенное декларирование товаров может осуществляться в

письменной форме.

Страна происхождения и таможенная стоимость товаров

Страной происхождения товаров считается страна, в которой товары были полностью произведены или подвергнуты достаточной обработке (переработке) в соответствии с критериями, установленными таможенным законодательством Таможенного союза.

Определение страны происхождения товаров производится во всех случаях, когда применение мер таможенно-тарифного и нетарифного регулирования зависит от страны происхождения товаров.

Страна происхождения товаров определяется декларантом, а в случаях, установленных законодательством, таможенным органом.

Страна происхождения товаров заявляется декларантом таможенному органу при таможенном декларировании товаров. Происхождение товаров из заявляемой декларантом страны происхождения товаров должно быть документально подтверждено в соответствии с таможенным законодательством Таможенного союза.

Документами, подтверждающими страну происхождения товаров, являются:

1. Декларация о происхождении товара – заявление о стране происхождения товаров, сделанное изготовителем, продавцом или отправителем в связи с вывозом товаров, при условии, что в нем указаны сведения, позволяющие определить страну происхождения товаров. В качестве такой декларации используются коммерческие или любые другие документы, имеющие отношение к товарам.

2. Сертификат о происхождении товара - документ, однозначно свидетельствующий о стране происхождения товаров и выданный уполномоченными органами или организациями этой страны или страны вывоза, если в стране вывоза сертификат выдается на основе сведений, полученных из страны происхождения товаров.

В целях получения тарифных преференций документ, подтверждающий страну происхождения товаров, предоставляется таможенному органу одновременно с предоставлением таможенной декларации.

При этом предоставление тарифных преференций может быть обусловлено необходимостью предоставления сертификата о происхождении товара по определенной форме в соответствии с законодательством и (или) международными договорами государств – членов Таможенного союза:

1) для товаров, происходящих из стран – участниц СНГ, необходимо предоставление сертификата о происхождении формы СТ-1 (Соглашение Правительств государств – участников стран СНГ от 20.11.2009 «О Правилах определения страны происхождения товаров в Содружестве Независимых Государств»);

2) для товаров, происходящих из развивающихся и наименее развитых стран, необходимо предоставление сертификата о происхождении по форме «А» (Соглашение о Правилах определения происхождения товаров из развивающихся и наименее развитых стран от 12.12.2008);

3) для товаров, происходящих из Республики Сербия, необходимо предоставление сертификата о происхождении формы СТ-2 (Правила определения страны происхождения товаров, являющиеся неотъемлемой частью Протокола от 22 июля 2011 г. между Правительством Российской Федерации и Правительством Республики Сербии об изъятиях из режима свободной торговли и Правилах определения страны происхождения товаров к Соглашению между Правительством Российской Федерации и Союзным Правительством Союзной Республики Югославии о свободной торговле между Российской Федерацией и Союзной Республикой Югославией от 28 августа 2000 г.).

Таможенная стоимость товаров, ввозимых на таможенную территорию Таможенного союза, определяется в соответствии с Соглашением от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза».

Таможенная стоимость товаров является базой для исчисления таможенных пошлин, налогов.

Она определяется декларантом либо таможенным представителем, а в случаях, установленных законодательством, – таможенным органом.

Таможенная стоимость определяется и заявляется декларантом таможенному органу при таможенном декларировании товаров путем заявления сведений в декларации таможенной стоимости о методе определения таможенной стоимости товаров, ее величине, об обстоятельствах и условиях внешнеэкономической сделки, имеющих отношение к определению таможенной стоимости товаров, а также представления подтверждающих их документов.

Заявляемая таможенная стоимость товаров и представляемые сведения, относящиеся к ее определению, должны основываться на достоверной, количественно определяемой и документально подтвержденной информации.

Таможенная стоимость товаров, ввозимых на таможенную территорию Таможенного союза, определяется в соответствии с Соглашением от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза».

Порядок декларирования и контроля таможенной стоимости установлен решением Комиссии Таможенного союза от 20.09.2010 № 376 «О порядках декларирования, контроля и корректировки таможенной стоимости товаров».

Таможенная стоимость товаров, вывозимых из Российской Федерации, определяется в соответствии с Правилами определения таможенной стоимости товаров, вывозимых из Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 06.03.2012 № 191.

Основными принципами определения таможенной стоимости вывозимых товаров являются принципы, которые установлены Соглашением от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза».

Таможенная стоимость вывозимых товаров не определяется и не заявляется, если в соответствии с законодательством при вывозе товаров из Российской Федерации не возникает и не может возникнуть обязанность по уплате вывозных таможенных пошлин, базой исчисления для которых является таможенная стоимость товаров.

Уплата таможенных платежей, авансовых платежей, пеней, процентов, штрафов

Таможенные, авансовые платежи, пени, проценты, штрафы

(далее – платежи) уплачиваются в валюте Российской Федерации на отдельный счет,

открытый для учета и распределения таможенных и иных платежей, поступающих от

участников внешнеэкономической деятельности (далее – счет Федерального

казначейства).

Информация о реквизитах счета для перечисления таможенных и

иных платежей размещена на официальном сайте ФТС России (адрес в интернете http://www.customs.ru)

в разделе «Информация для участников ВЭД», подразделы: «Вниманию участников ВЭД»,

«Реквизиты счета для перечисления таможенных и иных платежей».

Перечисление таможенных и иных платежей в доход

федерального бюджета осуществляется посредством оформления расчетного документа

– платежного поручения.

Формат, порядок заполнения и оформления платежных поручений

изложены в положении Центрального банка Российской Федерации от 19 июня 2012 г.

№ 383-П «О правилах осуществления перевода денежных

средств» и в Приказе Министерства финансов Российской Федерации от 24 ноября

2004 г. № 106н «Об утверждении правил указания информации в полях расчетных

документов на перечисление налогов, сборов и иных платежей в бюджетную систему

Российской Федерации».

Оформление одного расчетного документа допускается только

по одному таможенному и иному платежу (коду бюджетной классификации),

перечисляемому таможенными органами, согласно бюджетной классификации

Российской Федерации.

ВНИМАНИЕ!

Уплата ввозных таможенных пошлин (за исключением ввозных таможенных пошлин в отношении товаров для личного пользования), специальных, антидемпинговых и компенсационных пошлин, предварительных специальных, предварительных антидемпинговых и предварительных компенсационных пошлин осуществляется на счет Федерального казначейства отдельным расчетным документом.

Уплата платежей юридическими лицами и физическими лицами в отношении товаров, за исключением перемещаемых физическими лицами через таможенную границу Таможенного союза в личных целях, может осуществляться плательщиками безналичным способом:

• со счетов, открытых плательщику в кредитных организациях;

• банковской картой, эмитированной кредитной организацией, заключившей соответствующий договор с оператором таможенных платежей и предназначенной исключительно для уплаты платежей, взимание которых возложено на таможенные органы (далее – таможенная карта).

Уплата платежей в отношении товаров, перемещаемых физическими лицами через таможенную границу Таможенного союза в личных целях, может осуществляться двумя способами:

1. безналичным:

• со счетов, открытых плательщику в кредитных организациях;

• таможенной картой с применением электронных терминалов;

2. наличными денежными средствами:

• в кассу таможни;

• через платежные терминалы или банкоматы.

При декларировании товаров в электронной форме уплата ввозных и вывозных таможенных пошлин, налога на добавленную стоимость, взимаемого при ввозе товаров на таможенную территорию Таможенного союза, акцизов, взимаемых при ввозе товаров на таможенную территорию Таможенного союза, таможенных сборов, специальных, антидемпинговых и компенсационных пошлин может производиться с использованием электронного терминала координатора эмиссии, устанавливаемого вне мест расположения таможенного органа.

Порядок и технологии совершения операций по уплате таможенных, авансовых платежей, пеней, процентов, штрафов с использованием электронных терминалов, платежных терминалов и банкоматов определяются отдельными правовыми актами ФТС России.

В соответствии с положениями статьи 74 Таможенного кодекса Таможенного союза

(далее – ТК ТС) виды тарифных льгот (льгот по уплате таможенных пошлин), порядок

и случаи их предоставления определяются в соответствии с ТК ТС и (или)

международными договорами государств-членов Таможенного союза.

Согласно части 2 пункта 2 статьи 77 ТК ТС для целей исчисления вывозных

таможенных пошлин применяются ставки, установленные законодательством государств

– членов Таможенного союза в отношении товаров, включенных в сводный перечень

товаров, формируемый Комиссией Таможенного союза в соответствии с международными

договорами государств – членов Таможенного союза, регулирующими вопросы

применения вывозных таможенных пошлин в отношении третьих стран.

Для целей исчисления налогов применяются ставки, установленные законодательством

государства – члена Таможенного союза, на территории которого товары помещаются

под таможенную процедуру либо на территории которого выявлен факт незаконного

перемещения товаров через таможенную границу, если иное не установлено настоящим

пунктом (часть 3 пункт 2 статья 77 ТК ТС).

Пунктом 3 статьи 3 Закона Российской Федерации от 21.05.1993 No 5003-1 «О

таможенном тарифе» предусмотрено, что ставки вывозных таможенных пошлин и

перечень товаров, в отношении которых они применяются, устанавливаются

Правительством Российской Федерации, если иное не установлено данной статьей.

Статьей 79 ТК ТС в качестве плательщиков таможенных пошлин, налогов определены

декларанты или иные лица, на которых ТК ТС, международными договорами или

законодательством государств – членов Таможенного союза возложена обязанность по

уплате таможенных пошлин, налогов. Таким образом, ТК ТС не предусматривает

возможности уплаты таможенных пошлин, налогов третьими лицами.

При уплате таможенных и иных платежей платежный документ заполняется в

соответствии с требованиями Приказа Министерства финансов Российской Федерации

от 12 ноября 2013 г. No 107н «Об утверждении правил указания информации в

реквизитах распоряжений о переводе денежных средств в уплату платежей в

бюджетную систему Российской Федерацию»:

• банк получателя – ОПЕРУ-1 Банка России, г. Москва 701,

• БИК 044501002,

• счет No 40101810800000002901,

• получатель – Межрегиональное операционное УФК (ФТС России),

• поле ИНН 7730176610,

• КПП 773001001,

• ОКТМО 45328000.

Внимание!

При заполнении расчетных документов особое внимание необходимо обратить на

обязательное заполнение следующих полей:

(104) – показатель кода бюджетной классификации в соответствии с бюджетной

классификацией Российской Федерации:

КБК 153 1 10 09000 01 0000 180 «Авансовые платежи в счет будущих таможенных и

иных платежей»

(107) – восьмизначный код таможенного органа в соответствии с классификацией

таможенных органов в Российской Федерации, осуществляющего администрирование

платежа.

Ставки вывозных таможенных пошлин на некоторые товары, вывозимые из Российской

Федерации за пределы государств – членов Таможенного союза, приведены в

соответствие с обязательствами Российской Федерации после ее присоединения к

ВТО.

Вывозные пошлины не могут рассматриваться в качестве ассигнований в свете

Соглашения ВТО о субсидиях и компенсационных мерах.

Прямое субсидирование экспорта в соответствии с нормами ВТО также запрещено.

Возврат (зачет) вывозных таможенных пошлин в Российской Федерации производится в

порядке, установленном главой 17 Федерального закона «О таможенном регулировании

в Российской Федерации»

Таможенные сборы за таможенные операции уплачиваются по ставкам,

установленным постановлением Правительства Российской Федерации от 28 декабря

2004 г. No 863 «О ставках таможенных сборов».

Согласно пункту 2 статьи 72 ТК ТС виды и ставки таможенных сборов

устанавливаются законодательством государств – членов Таможенного союза.

В силу статей 72 ТК ТС и 123 Федерального закона от 27.11.2010 No 311-ФЗ «О

таможенном регулировании в Российской Федерации» таможенный сбор обязательный

платеж, взимаемый таможенными органами за совершение ими действий, связанных с

выпуском товаров, таможенным сопровождением товаров, хранением товаров, а также

за совершение иных действий, установленных ТК ТС и (или) законодательством

государств - членов Таможенного союза.

Льготы по уплате таможенных сборов определяются законодательством

государств-членов Таможенного союза.

Случаи освобождения от уплаты таможенных сборов за таможенные операции в

отношении вывозимых товаров установлены пунктом 1 статьи 131 Федерального закона

от 27.11.2010 No 311-ФЗ «О таможенном регулировании в Российской Федерации».

Следует отметить, что, в отличие от ввозных таможенных пошлин, вывозные пошлины

применяются только в отношении ограниченного круга товаров, главным образом,

сырьевых и промышленных полуфабрикатов (природный газ, нафталин, древесина,

некоторые виды рыбы, металлы и т.п.). При экспорте остальных товаров вывозные

пошлины не взимаю

Процедуры подтверждения соблюдения запретов и ограничений, прав интеллектуальной собственности, требований валютного законодательства

Мероприятия, направленные на соблюдение запретов и ограничений

Шаг 1:

Отнесение (неотнесение) ввозимых товаров к подконтрольным объектам, в отношении которых установлены и применяются запреты и ограничения.

Варианты получения сведений:

1. Самостоятельное сопоставление наименования товара и кода ТН ВЭД ТС с наименованием и соответствующим кодом, находящимися в перечнях, утвержденных Евразийской экономической комиссией либо Президентом Российской Федерации, Правительством Российской Федерации или уполномоченным федеральным органом исполнительской власти (далее – перечни подконтрольных товаров).

2. Получение сведений из общедоступного информационного ресурса федерального органа исполнительской власти, уполномоченного Правительством Российской Федерации на осуществление государственного контроля (надзора) за соблюдением соответствующего вида запретов и ограничений (далее – уполномоченный орган).

3. Получение сведений от контрагента, изготовителя (представителя изготовителя) иностранных товаров, импортеров аналогичных товаров, а также в экспертных организациях.

4. Получение сведений на основании запроса (обращения, заявления и т.д.) в уполномоченный орган.

Внимание!

Выбор вариантов получения сведений осуществляется заинтересованным лицом на добровольной основе. Получение сведений по 1, 2 и 4 вариантам осуществляется исключительно на безвозмездной основе.

Шаг 2:

Получение (принятие) либо регистрация документов и (или) сведений о соблюдении ограничений, необходимых при ввозе товаров, в отношении которых установлены и применяются запреты и ограничения

Варианты получения (принятия) документов либо сведений о таких документах:

1. Получение (регистрация принятого) документа о соблюдении ограничений в уполномоченном органе или аккредитованной им организации либо сведений о таком документе на основании запроса (обращения, заявления и т.д.).

2. Получение сведений о документе о соблюдении ограничений из общедоступного информационного ресурса уполномоченного органа.

3. Получение сведений о документе о соблюдении ограничений от контрагента, изготовителя (представителя изготовителя) иностранных товаров, а также импортеров аналогичных товаров.

4. Получение сведений о документе о соблюдении ограничений на основании запроса (обращения, заявления и т.д.) в уполномоченный орган.

Внимание!

Выбор вариантов получения (принятия) документов либо сведений о таких документах осуществляется заинтересованным лицом на добровольной основе. Мероприятия по 2 и 4 вариантам осуществляются на безвозмездной основе, за исключением сертификатов соответствия (деклараций о соответствии).

Шаг 3:

Отнесение (неотнесение) ввозимых товаров, в отношении которых установлены и применяются запреты и ограничения, к товарам, подконтрольным таможенным органам

Варианты получения сведений:

1. Самостоятельное сопоставление наименования товара и кода ТН ВЭД ТС с наименованием и соответствующим кодом, находящимися в перечнях, утвержденных и(или) опубликованных Евразийской экономической комиссией либо Президентом Российской Федерации, Правительством Российской Федерации или Федеральной таможенной службой (далее – таможенные списки подконтрольных товаров).

2. Получение сведений из общедоступных информационных ресурсов таможенных органов.

3. Получение сведений от контрагента, изготовителя (представителя изготовителя) иностранных товаров, импортеров аналогичных товаров, а также от таможенных представителей и в экспертных организациях.

4. Получение сведений в рамках оказания таможенными органами государственной услуги по информированию и консультированию заинтересованных лиц.

Внимание!

Выбор вариантов получения (принятия) документов либо сведений о таких документах осуществляется заинтересованным лицом на добровольной основе. Мероприятия по 1, 2 и 4 вариантам осуществляются на безвозмездной основе.

Шаг 4:

Заполнение таможенной декларации

1. Сведения о соблюдении запретов и ограничений, а также о документах о соблюдении ограничений заполняются декларантом в общем порядке, установленном Евразийской экономической комиссией.

2. Сведения о подконтрольном товаре (изготовитель, дата изготовления, товарный знак и т.д.), указанные в документах о соблюдении ограничений, заполняются с учетом особенностей, установленных в соответствии с нормативными правовыми актами Российской Федерации.

Внимание!

Структура и формат заполняемых сведений должны соответствовать требованиям к заполнению таможенной декларации, а также соотноситься с требованиями уполномоченных органов по формированию таких сведений.

Шаг 5:

Подача таможенной декларации и представление документов о соблюдении ограничений и (или) сведений о таких документах

Таможенная декларация подается, а документы о соблюдении ограничений и (или) сведения о таких документах представляются таможенным органам в соответствии с требованиями и условиями, установленными ТК ТС, а также иными актами таможенного законодательства Таможенного союза.

Внимание!

Структура и формат заполняемых сведений должны соответствовать требованиям к заполнению таможенной декларации, а также соотноситься с требованиями уполномоченных органов по формированию таких сведений.

Мероприятия, направленные на защиту прав интеллектуальной собственности

Шаг 1:

Защита прав интеллектуальной собственности

Внимание!

Любая организация, владеющая правами на товарный знак, знак обслуживания, объект авторского или смежного права, охраняемого на территории Российской Федерации, вправе подать заявление о включении объекта интеллектуальной собственности в таможенный реестр с целью его защиты таможенными органами Российской Федерации. Порядок регистрации определен Административным регламентом Федеральной таможенной службы по исполнению государственной функции по ведению таможенного реестра объектов интеллектуальной собственности, утвержденным Приказом ФТС России от 13.08.2009 №1488.

Шаг 2:

Проверка соблюдения прав интеллектуальной собственности при таможенном контроле

В Российской Федерации действует национальный принцип исчерпания права на объекты интеллектуальной собственности.

Если товарный знак включен в таможенный реестр объектов интеллектуальной собственности (информация размещена на сайте ФТС России www.customs.ru) и товар с указанным товарным знаком ввозится на территорию Российской Федерации не правообладателем или не его уполномоченными импортерами, для исключения возможности приостановления выпуска товаров на 10 рабочих дней при таможенном оформлении требуется представление в таможенный орган в письменном или электронном виде документа, подтверждающего согласие правообладателя на введение товаров в оборот на территории Российской Федерации (договор, дистрибьюторское соглашение, письмо правообладателя и т.п.).

Мероприятия, направленные на соблюдение требований валютного законодательства

Шаг 1:

Оформление паспорта сделки (оформляется не позднее даты подачи ДТ)

Для оформления паспорта сделки резидент представляет в уполномоченный банк одновременно следующие документы и информацию:

• один экземпляр ПС (по форме 1 и (или) по форме 2), заполненный в порядке, приведенном в приложении 4 к Инструкции № 138-И;

• контракт, указанный в главе 5 Инструкции № 138-И, исполнение обязательств по которому требует оформления ПС, либо выписку из такого контракта, содержащую необходимую для оформления ПС информацию;

• иные документы и информацию с учетом требований данной Инструкции, в том числе документы и информацию, которые содержат сведения (включая сведения, определенные (рассчитанные) резидентом самостоятельно), указанные резидентом в заполненной форме ПС.

Внимание!

1. Форма и порядок оформления ПС приведена в Инструкции Банка России от 4 июня 2012 г. № 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением».

2. ПС считается оформленным после присвоения ему банком номера и проставления даты оформления и подписи ответственного лица, после чего оформленный ПС не позднее 2-х рабочих дней после даты его оформления направляется банком резиденту.

3. Если общая сумма контракта менее в эквиваленте 50 000 долларов США по официальному курсу иностранных валют по отношению к рублю, установленному Банком России на дату заключения контракта, оформление ПС не требуется (пункт 5.2 Инструкции № 138-И).

Шаг 2:

Подача участником внешнеэкономической деятельности ДТ

Для помещения товаров под таможенную процедуру представляется:

1. декларация на товары (ДТ) по форме, утвержденной Решением комиссии Таможенного союза от 20.05.2010 № 257 (до 1 января 2014 г. Таможенное декларирование производится в письменной или электронной форме по выбору декларанта);

2. документы, подтверждающие совершение внешнеэкономической сделки, – внешнеэкономический договор (контракт);

3. документ, подтверждающий соблюдение требований в области валютного контроля в соответствии с валютным законодательством государств – членов Таможенного союза, – ПС только при подаче ДТ в письменной форме.

Внимание!

1. При подаче декларации на товары представление ПС не

требуется. При этом сохраняется требование об указании номера ПС в ДТ

(приказ ФТС России от 20.07.2012 No 1470 и от 06.05.2014 No 836 «О

непредставлении паспорта сделки при таможенном декларировании товаров».

Проверка сведений о ПС в ДТ осуществляется с использованием баз данных валютного

контроля без влияния на сроки выпуска

товаров. Возможные расхождения с базой данных валютного контроля уточняются

после выпуска товаров с последующей корректировкой ДТ.

2. Таможенные органы проводят проверку соблюдения правил заявления в ДТ

сведений, необходимых для целей валютного контроля (графа 9 ДТ «Лицо,

ответственное за финансовое урегулирование», графа 22 ДТ «Валюта и общая сумма

по счету», графа 24 ДТ «Характер сделки», графа 42 ДТ «Цена товара», графа 44 ДТ

«Дополнительная информация/Предоставленные документы»).

Информирование и консультирование

Оказание государственной услуги по информированию об актах таможенного законодательства Таможенного союза, законодательства Российской Федерации о таможенном деле и об иных правовых актах Российской Федерации в области таможенного дела и консультированию по вопросам таможенного дела и иным вопросам, входящим в компетенцию таможенных органов, осуществляется РТУ и таможнями по обращениям лиц.

Телефоны РТУ, по которым информирование и консультирование по вопросам, входящим в компетенцию таможенных органов:

Северо-Западное таможенное управление sztu.customs.ru,

(812) 640-34-26,

(812) 579-07-03

Центральное таможенное управление ctu.customs.ru,

(499) 975-42-84,

(495) 276-39-76

Южное таможенное управление yutu.customs.ru,

(863) 250-94-94,

(863) 250-93-44

Северо – Кавказское таможенное управление sktu.customs.ru,

(383) 319-90-00,

(383) 319-90-40

Уральское таможенное управление utu.customs.ru,

(343) 359-53-85,

(343) 359-53-55

Приволжское таможенное управление ptu.customs.ru,

(831) 296-02-85,

(831) 296-04-88

Сибирское таможенное управление stu.customs.ru,

(383) 319-90-00,

(383) 319-90-40

Дальневосточное таможенное управление dvtu.customs.ru,

(4232) 230-82-40,

(4232) 230-83-43

Почтовые адреса, телефоны и адреса электронной почты подразделений таможенных органов, отвечающих за предоставление государственной услуги по информированию об актах таможенного законодательства Таможенного союза, законодательства Российской Федерации о таможенном деле и об иных правовых актах Российской Федерации в области таможенного дела и консультированию по вопросам таможенного дела и иным вопросам, входящим в компетенцию таможенных органов размещены в интернете:

http://customs.ru/index.php?option=com_content&view=article&id=7999&Itemid=1853

По вопросам информирования и консультирования о таможенном законодательстве Таможенного союза можно обращаться в Приемную ФТС России адрес в интернете: http://reception.customs.ru/

Приемные

ФТС России (499) 449-77-71 (499) 449-72-35

Северо-Западное таможенное управление 8 (812) 275-77-06

Центральное таможенное управление 8 (495) 975 16 03 (опер. деж.)

Южное таможенное управление 8 (863) 250 92 27

Приволжское таможенное управление 8 (831) 296-04-67

Уральское таможенное управление 8 (343) 359 52 63

Сибирское таможенное управление 8 (383) 319-90-00

Дальневосточное таможенное управление 8 (4232) 308-269

Телефоны и адресные реквизиты подразделений по работе с обращениями граждан Федеральной таможенной службы размещены в интернете: http://reception.customs.ru/index.php?option=com_content&view=article&id=67&Itemid=58

Телефон автоинформатора ФТС России: +7 (495) 740-18-18

Право участников ВЭД на обжалование решений, действий (бездействия) таможенных органов и их должностных лиц

Любое лицо вправе обжаловать решение, действие (бездействие) таможенного органа или его должностного лица, если таким решением, действием (бездействием), по мнению этого лица, нарушены его права, свободы или законные интересы, ему созданы препятствия к их реализации либо незаконно возложена на него какая-либо обязанность.

Решения, действия (бездействие) таможенных органов или их должностных лиц могут быть обжалованы как непосредственно в вышестоящем таможенном органе, так и через таможенный орган, решение, действие (бездействие) которого или должностного лица которого обжалуется, а также в суд, арбитражный суд.

Подача жалобы на решение, действие (бездействие) таможенного органа или его должностного лица в таможенные органы не исключает возможности одновременной или последующей подачи жалобы аналогичного содержания в суд, арбитражный суд.

На официальном сайте ФТС России (www.customs.ru) в разделе «Сведения о деятельности ФТС России», подраздел «Ведомственный порядок обжалования решений, действий (бездействия) таможенных органов в сфере таможенного дела», размещена Памятка, в которой подробно изложены порядок подачи, рассмотрения и разрешения жалоб на решения, действия (бездействие) таможенных органов и их должностных лиц адрес в интернете:

http://customs.ru/index.php?option=com_content&view=article&id=13901&Itemid=2103

Адрес для направления жалоб в ФТС России: ул. Новозаводская, д. 11/5, Москва, 121087.

Адреса судебных органов:

для физических лиц – Дорогомиловский районный суд г. Москвы (ул. Студенческая, д. 36, Москва, 121165);

для юридических лиц и индивидуальных предпринимателей – Арбитражный суд (г. Москва, ул. Большая Тульская, д. 17, Москва, 115191). |